По данным информированных источников, SoftBank не оставляет попыток привлечь к готовящемуся размещению акций Arm на бирже так называемых «якорных инвесторов» из числа крупных клиентов этого разработчика процессорных архитектур. Капитализация Arm в ходе мероприятий будет оценена в более скромные $50–55 млрд по сравнению с ранними ожиданиями, а каждый из стратегических инвесторов вложит не более $100 млн.

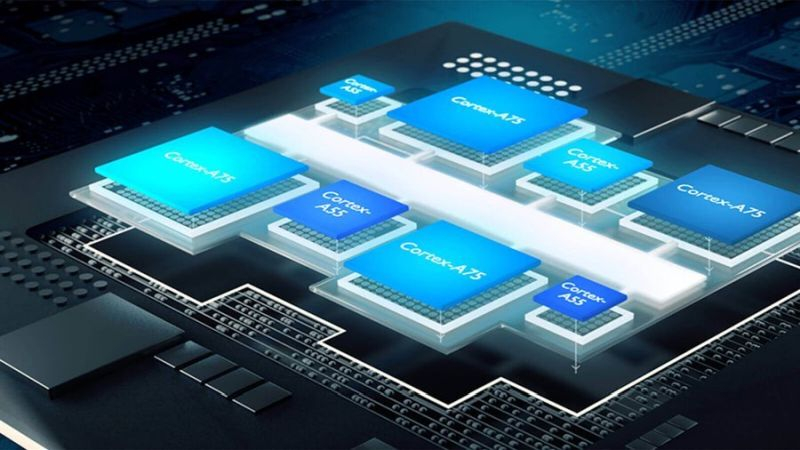

Источник изображения: Arm

Следует отметить, что вчера информацию о диапазоне капитализации Arm привели сразу несколько независимых источников, включая The Wall Street Journal и Reuters. Если учесть, что SoftBank теперь собирается вывести на фондовый рынок не более 10 % находящихся в её собственности с 2016 года акций, то оценка капитализации в $50–55 млрд позволит японской корпорации выручить не более $5,5 млрд вместо ранее планировавшихся $8–10 млрд. Даже обсуждавшаяся ранее сделка SoftBank по выкупу 25 % акций Arm у Vision Fund за $16 млрд оценивала капитализацию британского разработчика в $64 млрд. Получается, что к моменту IPO японские владельцы Arm подходят с более пессимистичными настроениями.

Это не мешает им привлекать стратегических инвесторов из числа крупных клиентов Arm. Как сообщалось ранее, это позволит SoftBank повысить интерес к акциям Arm на фондовом рынке со стороны мелких независимых инвесторов. Для самих клиентов Arm, участвующих в IPO, покупка акций компании станет возможностью формально укрепить связи с ней и усложнить вероятную покупку более крупного пакета акций конкурентом в будущем. По условиям сделки, никто из «якорных инвесторов» Arm в результате участия в IPO не получит право выдвигать своего кандидата на пост в совете директоров или как-то влиять на стратегию компании.

Как сообщает Reuters, пока из числа клиентов Arm принять участие в IPO согласились Apple, NVIDIA, Alphabet (Google), AMD, Intel, Samsung Electronics, Cadence и Synopsys. Две последние являются партнёрами Arm с точки зрения предоставления инструментариев для разработки процессоров, поэтому инвестировать в Arm смогут не только те, кто эти самые процессоры рассчитывает разрабатывать и производить. Как отмечается, каждый из «якорных инвесторов» сможет вложить в капитал Arm от $25 до $100 млн. Ранее сообщалось, что этой группе инвесторов будет предложено выкупить до 10 % акций Arm, выводимых на фондовый рынок в результате IPO. По сути, при текущей оценке капитализации речь идёт о сумме около $500 млн, которую предстоит распределить среди менее чем десятью компаниями.

Отмечается, что Amazon от намерений участия в IPO отказалась. Никто из представителей перечисленных компаний эту информацию пока никак не прокомментировал.

Источники:

MWC 2018

MWC 2018 2018

2018 Computex

Computex

IFA 2018

IFA 2018

«Варп-двигатели больше не научная фантастика»: учёные предложили двигатель для полётов к звёздам, возможный в рамках известной физики

53

«Варп-двигатели больше не научная фантастика»: учёные предложили двигатель для полётов к звёздам, возможный в рамках известной физики

53

Windows XP и Windows 2000 автоматически заражаются вирусами за пару минут после установки

43

Windows XP и Windows 2000 автоматически заражаются вирусами за пару минут после установки

43

Thermal Grizzly выпустила кастомную крышку для чипов Intel LGA 1700 — с ней температура падает почти на 15 °C

20

Thermal Grizzly выпустила кастомную крышку для чипов Intel LGA 1700 — с ней температура падает почти на 15 °C

20

Российские ПК получат отечественный BIOS — его разработку запустил основатель «Мой Офис»

20

Российские ПК получат отечественный BIOS — его разработку запустил основатель «Мой Офис»

20

Подписаться

Подписаться